作者:盘和林

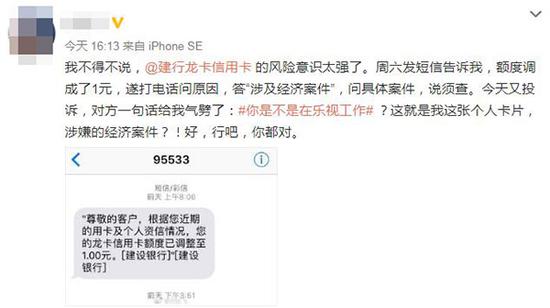

银行对于乐视系的“风控”,竟已波及到了部分乐视员工:多名乐视前员工证实,自己的建行信用卡的额度被调整至1元。建行26日回应称,依据信用卡章程等有关规定,对部分相关客户启动了资信甄别和临时的额度调控措施;目前95%的人已恢复了授信额度。

从目前为止,究竟多少乐视员工的信用卡额度被调整至1元(可以视为是暂停了信用卡),并无官方数据,从建行回应以及媒体报道来看,应当是不小的比例。据媒体披露,“你是不是在乐视工作过”是一个标准,由此推测涉及人数肯定不少。

建行在回应中没有给出具体原因,只是笼统地说“依据信用卡章程等规定”。但不管章程等是如何约定的,建行单方面将乐视员工调整至1元,只有一个正当性的理由——“乐视为员工信用卡的担保方”,乐视信用记录影响到它为被担保人增信(增加信用值)资质。除此以外,应该都是建行单方面违约的失信行为,要不然就是“霸王条款”。

乐视为全部员工担保的可能性不大。一是仅曝光一天时间后就已恢复了95%的客户,这从一个侧面说明了大部分员工的信用卡应该与乐视没有直接的担保关联,纯属殃及无辜。二是一些离职长达4年的员工的信用卡额度也被调整,乐视不可能为离职员工提供担保。

在没有更多的信息之前,我们姑且将这个事件定义为罗生门事件,不管最终真相如何,都引出了一个极有意义的话题:

在信用经济来临的时代,“信用”已经成为我们的“第二张身份证”,尤其是信用卡已经成为现代人生活中密不可分的一部分。信用额度的调控将极为严重地影响到个人生活,特别是是较大数量的群体,其“临时调控”行为更是具备公共性和社会性,绝不只是授信机构(银行)与客户的简单的商业行为。必须纳入法律等公共治理的视野范围,银行调整信用额度等要有公共约束机制。

从货币金融学的视角来看,个人信用额度是一项“货币权利”。人类社会交易方式经历了实物交换、以货币为媒介的交换和靠信用完成交换三个发展阶段。信用是商品和金融交易的一种交易方式,是货币经济的一种形式,在这种方式下,交易者通过债权债务的建立来实现商品交换或货币转移。

由此可见,金融机构对个人的授信行为,并不能简单地等同于单一个体的借贷行为,双方的契约条款必须有很强的公共性和社会性,违背这两个属性的信用卡章程等规定属于“霸王条款”。

但当前更多是关注个体的失信行为(违约责任),而对授信机构如银行的失信行为关注不够,甚至将之错误地视为是一种借贷的客户关系。例如信用卡额度被调整至1元的乐视员工,如果不是以乐视担保来增信的话,那么建行的单方面违约行为就是一种不折不扣的失信。

即便是工资降低可能给乐视员工未来还款带来一定的影响,但现代人的职业并不是从一而终,而且工资收入并不是信用的全部构成,很多人还有更多的还款来源。事实上离职乐视的员工都有较好的还款记录和收入来源,并不是离开乐视就还不了钱了。

人在职场,是否会遇到类似乐视工作危机等不确定性,并不是个体能够决定和选择的。退一步来说,即便是暂时性失去工资收入,绝大多数人还有很多种还款来源渠道例如积蓄、亲友之间的借贷等,以保持个人良好的信用记录,建行“临时调整”信用额度的理由是莫须有的。