文/《财经国家周刊》记者 : 唐如钰

5月27日,为进一步加大校园贷风险整治力度,从源头上治理乱象,银监会联合教育部、人力资源社会保障部下发了《关于进一步加强校园贷规范管理工作的通知》(银监发[2017]26号,下称“26号文”)。

与 以往整治校园贷乱象的“停移整教引”五字方针不同,26号文明确提出了鼓励商业银行和政策性银行进入校园,强制网贷机构全面退出的原则,并要求各高校对学 生“正观念,补教育”,以维护和稳定校园秩序。与此同时,5月以来工商银行、中国银行、建设银行等多家银行机构相继宣布重启校园业务,被视为“正规军”的 回归。

银行与网贷形成鲜明对比的这“一进一退”,让校园金融环境有望得到清理。但是,“正规军”的前景是否有如期待般乐观?校园贷的市场现状又如何?责令退出的网贷机构,是否应该“一刀切”?

近日,《财经国家周刊》记者对810名全国各地大学生进行了问卷调查,并走访多家银行和网贷机构、高校负责人和行业专家,以期更深入了解校园金融的未来。

一进一退

前述26号文规定,鼓励商业银行在风险可控的前提下,开发能满足大学生融资需求的产品,并合理设置信贷额度与利率;同时明令网贷机构暂停新发校园网贷业务标的,并根据自身存量业务情况,制定明确的退出整改计划。其核心,就在于银行“稳进”和网贷“稳退”。

银行方面,已宣布启动校园业务的三家领头大型银行均以试点形式来推进与“985工程”和“211工程”高校的合作。产品设计上,工商银行与互联网消费金融服 务商分期乐合作推出了校园信用卡;中国银行与建设银行广东省分行则分别推出了小额、低息的“中银E贷·校园贷”和“金蜜蜂校园贷”。无论是产品设计还是落 地方式,三家银行均尽力表现出监管层所期望的低息和稳健。

而另一方面,网贷机构则将在一定期限内消化存量,并逐渐转型退出。

事实上,大部分网贷机构的退出决定均明显早于26号文的发布。盈灿咨询高级研究员张叶霞表示,自去年监管收紧后,便有不少网贷平台相继宣布退出校园业务。截 至2017年6月23日,全国共有59家网贷平台退出校园,其中37家平台选择关闭业务,22家平台选择转战其他业务,例如以年轻人为主的白领、蓝领消费 群体。

诺诺镑客创始人、名校贷 CEO曾庆辉告诉《财经国家周刊》记者,基于对监管风向、行业负面消息和平台升级等因素的考虑,名校贷今年4月便宣布于7月1日起暂停新增校园贷业务,并 运用近年来积累的大量校园客户数据进军新生的蓝领、白领市场。此外,名校贷还将借助其反欺诈业务经验建立“名校贷公益平台”,帮助学生群体辨别和防范欺诈 行为。

对此,中央财经大学金融法研 究所所长黄震表示,监管机构除了要督促各网贷机构有序消化存量、稳健退出之外,还需额外关注部分不规范的现金贷平台,引导其度过风险缓释期,避免因资金链 断裂而引发刚性兑付等群体事件。并且,网贷机构也应谨防借款端违约风险的攀升,防止少数学生因看到监管对网贷机构的禁令,而认为可逃避还款的投机行为。

细分“万亿级蛋糕”

清理校园金融环境后,“正规军”又将迎来怎样的市场机遇?传说中校园金融的“万亿级蛋糕”是否真的存在?

记者在对810名高校学生的问卷调查中发现,近五成受访学生表示从未使用过银行借记卡以外的金融服务。这充分表明了未来校园金融市场的巨大潜力。根据张叶霞估算,若将学生在旅游、培训、创业、出国等诸多方面的潜在融资需求计算在内,未来市场容量达到万亿级,应该不在话下。

但多位受访专家均认为,以银行稳健、严谨的经营态度,短期内学生的潜在需求不会被充分挖掘,此刻畅谈“万亿级蛋糕”为时过早。

曾庆辉也指出,据名校贷数据估算,目前有切实信贷需求的学生约占在校学生总数的10%—30%,即市场规模短期内应为千亿级,长期上可达万亿级。

那么,万亿级市场的具体需求何在?痛点何在?

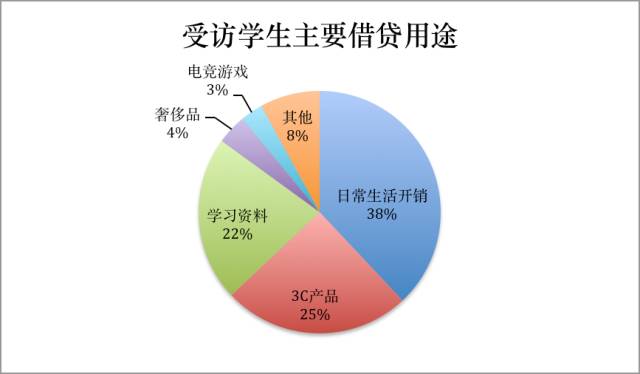

前述问卷显示,学生借款主要用于几大方面:日常生活开销(38%)、3C产品(25%)、学习资料(22%)、奢侈品(4%)和电竞游戏(3%),以及其他(8%)。可见除满足日常生活和电子产品、学习资料等刚性需求外,因刚性需求已占到金融需求的15%左右。

张叶霞分析,之前的校园贷还大多停留在电子产品等普通消费品购买上,银行机构可更多注重电子产品之外的未来肥沃“麦田”。

问卷还显示,对于如何还款这一焦点问题,约45%的受访学生表示需要父母帮助,其余则认为可通过兼职打工或奖学金等方式还款。但多位受访高校教师表示,学生对于可打工还款的想法还过于乐观,绝大部分学生的实际还款源仍为父母。

“奖学金或打工若能覆盖其消费,学生也就不会借款了。”四川地区一所重点大学学生部副部长向记者说到。

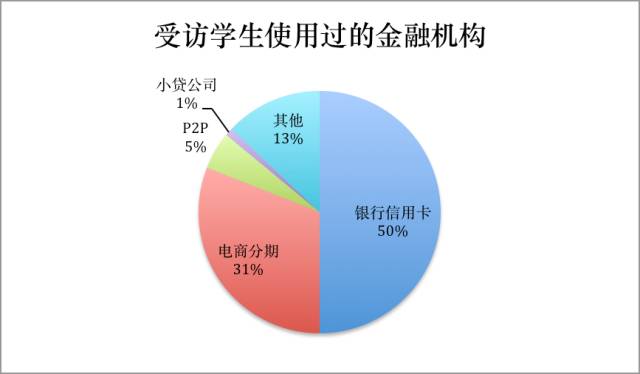

此外,记者在调研中发现,银行小额度信用卡(50%)和电商分期服务(31%)仍是受访学生的主流选择。生于互联网时代的95后、00后群体,一方面乐于接 受电商巨头所提供的分期消费,另一方面也对传统金融机构有着较高的认可。预计在网贷机构全面退出后,未来合规化的校园贷市场将被银行和互联网电商所瓜分。

留给“正规军”的四大挑战

多位受访专家表示,即便是业务成熟、风控稳健的商业银行,在校园贷这块试验田上也不容乐观。

首先,学生是高风险群体,且属于我国征信体系建设的盲区。

中国科技金融法律研究协会副会长邓建鹏认为,当代大学生是矛盾的结合体,具备消费欲望强且无稳定收入的特点,容易冲动消费、攀比消费。